中国铁合金网讯:洛阳钼业此次收购的标的资产的品质之高,非常罕见,是近年来类似矿种交易中的佼佼者。

“这是一次机会难得的并购,一方面标的资产非常优质,无论是现金流,还是资源品种,都非常符合公司整体战略部署,另一方面收购价格处于历史低位。”洛阳钼业董事长李朝春表示,并购成功后,公司将晋级为世界级稀有金属龙头企业之一。

5月9日,洛阳钼业发布公告拟斥资 26.5 亿美元,收购全球矿业巨头自由港麦克米伦公司(FCX)位于刚果(金)的 TenkeFungurume 铜钴矿 56%股权;4月 28 日公司发布公告,拟以 15 亿美元收购全球矿业巨头英美资源集团(Anglo American PLC)位于巴西的优质铌(AANB 公司)和硝酸盐(AAFB 公司)业务。两大项目合计收购金额高达 41.5 亿美元(约 270 亿元人民币).

洛阳钼业(603993.SH/03993.HK)5 月 20 日晚间发布非公开发行 A 股股票预案,拟募集资金总额不超过 180 亿元,用于收购巴西铌、磷资产项目和刚果(金)铜、钴资产项目。

国联证券有色金属行业分析师石亮在研究报告中表示,洛阳钼业目前资金充足,资产负债率相对健康。公司经营性现金净流量 2.65 亿元。目前总资产 329.8亿元,其中货币资金 134 亿元,资产负债率 45.3%。石亮也建议,公司可以考虑定增或银行借款等多种方式完成此次资金筹备,其资产负债率仍将保持健康状态。

洛阳钼业董事会认为,由于收购金额较大,全部使用自筹资金将会大幅提高公司资产负债率,因此部分收购资金借力资本市场进行融资。此次定增计划完成后,定增资金规模将占据总收购金额 2/3 左右,其他收购资金将由洛钼自有资金和信贷资金补充。“这是最佳收购组合方式,也是最符合股东权益的方式。”李朝春表示,一方面可以保持公司资产负债率更合理,同时目前依然是海外优质资源并购的重要窗口期,将为下一步海外资源并购奠定良好基础。

晋级为世界级稀有金属龙头企业

目前海外优质的矿业资源估值处于历史较低水平,受大宗商品价格走低、世界经济增长乏力等因素的影响,国际矿业公司的生产经营受到一定打击,为降低负债水平,专注核心业务的发展,国际矿业公司纷纷通过出售资产来改善自身财务状况。

“能成功收购实属不易,”洛钼董事长李朝春表示,在竞标这两大项目过程中,有多家国际矿业巨头参与竞标。据彭博社此前报道,全球最大的磷肥生产商 Mosaic、淡水河谷、Eurochem、X2 和 South32 等多家矿业公司,均参与英美资源巴西磷和铌业务竞标。刚果(金)铜钴矿项目同样有多家矿业巨头角逐。

据智通财经了解,洛阳钼业此次收购的标的资产的品质之高,非常罕见,是近年来类似矿种交易中的佼佼者。

AANB 是全球三大铌矿石生产商之一,AAFB 拥有目前巴西品位最高的五氧化二磷资源,矿山服务年限至少为 46 年。本次交易完成后,公司将间接持有 AAFB、AANB 各自 100%股权,从而拥有英美资源集团旗下位于巴西境内的铌及磷两块业务。2015 年,AANB 铌矿业务实现销售 5100 吨,同时铌矿产能仍在提升,未来年产能将从 6300 吨/年提升至 9000 吨/年的水平。

铌有工业味精之称,作为铁基、镍基和锆基超级合金的添加剂,可提高其强度性能,而中国铌资源匮乏,绝大部分依赖从巴西进口。全球铌金属市场供应端高度集中,80-85%左右的份额由全球第一大铌金属生产商 CBMM 占据,余下的份额基本都由英美资源旗下的 AANB 和 Magris Resources 掌握。

2011 年 9 月中信金属牵头,太钢、宝钢、首钢参与的中国铌业投资控股有限公司,以 19.5 亿美元收购了 CBMM15%的股权,权益对应的铌市场份额约为 12%,但由于仅拥有参股权,并没有实际控制力。而洛阳钼业本次通过收购世界第二大铌生产商 AANB 公司 100%控股权,完全掌控了全球铌金属供应市场约 10%的份额。

与铌业务一同收购的磷酸盐业务也具有极高的品质,区位优势独特,矿床品味高,盈利能力强,现金流充沛。AAFB 业务范围覆盖磷全产业链,经过 30 余年的发展已成为一家较为成熟的磷肥资源运营商,是巴西第二大化肥生产商。Tenke 则是一座世界级的在产铜钴矿。2015 年 Tenke 产生铜金属 20.4 万吨,生产钴金属 1.6 万吨,约占全球钴总产量的 16%,是全球最大的钴生产企业。Tenke拥有证实和概略级别储量含铜金属 380 万吨、含钴金属 50 万吨,可以支持约 25年的开采。拥有探明和控制级别资源量含铜金属 1310 万吨,含钴金属 130 万吨。

Tenke 铜钴矿资源品位高,成本低,铜的净现金成本约为 1.21 美元/磅。与之形成鲜明对比的是,根据汤森路透 GFMS 研究, 2015 年全球铜矿净现金成本估测为 3586 美元/吨(1.62 美元/磅),2015 年全球铜的均价为 5503 美元/吨(2.50美元/磅).

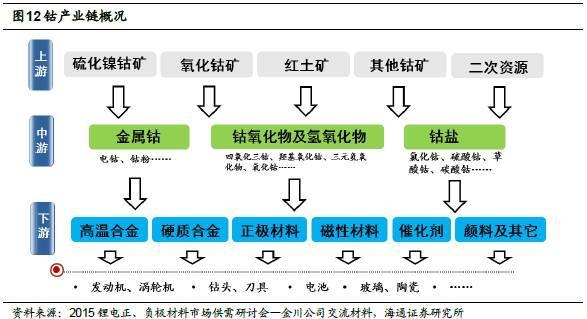

钴是世界上最重要的战略矿产之一,是三元电池正极材料中的关键元素,由于其在三元锂离子电池和航空航天耐高温合金的应用,未来发展前景不可限量。受益于国内外新能源汽车高速增长,未来三元动力电池用钴需求将大幅增长。据业内专家介绍,钴的供需平衡将在 2016 年起开始逐渐改善出现小幅短缺,预计到 2017 年供需缺口扩大到 4000 吨-5000 吨的水平,未来钴价将逐渐企稳回升。

“钴稀之时终将来临,上游资源掌控力仍是全球钴企业梦寐以求的皇冠,掌握资源者才有话语权是趋势。”安信证券在最新研究报告中认为,全球需求高速增长,供给稳定,钴未来将逐步转向短缺,钴价将企稳回升,值得高度重视。美国地质调查局 2014 年公布的数据显示,全球钴储量合计为 720 万吨,集中分布在刚果(金)、澳大利亚、古巴、赞比亚和菲律宾等地,以上国家钴储量合计占全球总储量近 80%,且上游钴矿资源已经被嘉能可、欧亚资源和淡水河谷等企业基本瓜分完成。而中国钴储量仅 8 万吨,占全球总储量之比仅 1.11%,中国、欧洲和美国储量均极低。

洛阳钼业董事长李朝春表示:“此次收购完成后,公司将成为世界第一大钼、钨、钴生产商,第二大铌生产商和巴西第一大磷肥生产商,最重要的铜生产商之一,晋级为世界级稀有金属龙头企业之一。”

借力新能源汽车钴望成下一个碳酸锂

全球范围内的钴资源较为丰富,且分布集中。根据美国地质调查局(USGS),2015年全球钴储量 710 万吨,储产比约为 57 年,而且潜在资源量很大,可以保证全球经济发展对钴的需求。其中,刚果(金)的钴储量为 340 万吨,占全球钴储量的 48%,居世界首位;其余依次为澳大利亚、古巴、赞比亚、俄罗斯、加拿大和新喀里多尼亚,上述国家钴储量总和约占世界总储量的 84%。近 15 年来,全球钴资源分布格局变化不大。

海通证券认为,从2015年的钴原料以及金属钴的产能运行情况来看,全球并未有新增产能出现,反而非洲部分铜钴矿出现了停减产检修的情况,也使金属钴的产量出现减少。预计2015年海外厂商金属钴产量约在2.79万吨左右,同比减少7.14%。而金属钴产量减少的趋势仍将会延续至2016年。欧亚资源旗下的Chambishi钴项目减产状态仍将持续下去,预计2016年其金属钴的产量仍将维持在1500-2000吨左右的低位。此外,嘉能可旗下的Katanga矿业2016年全年仍将维持停产检修状态,预计将减少2400吨的金属钴产量。此外巴西VotorantimMetais于2016年2月1日停产,如果出现全年停产的极端情况的话,市场将会再减少1400吨左右的投放。由此可见,2016年全球金属钴没有新增产能,产量将减少至2.6万吨左右。

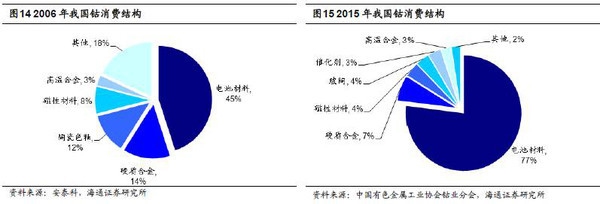

21世纪以来,国内钴消费增长势头明显。1998年,我国消费钴金属量2786吨,约占全球总消费量的9%;2007年钴消费量为14700吨,约占全球总消费量的23%,首次超越日本成为第一钴消费国。受到新能源汽车行业以及锂电池行业消费的带动,2015 年中国钴消费量达4.35万吨,同比增加14.91%。电池领域消费占77.01%,硬质合金占6.9%,磁性材料占3.91%,玻陶占3.68%,催化剂占3.45%,高温合金占2.76%,其他2.3%。

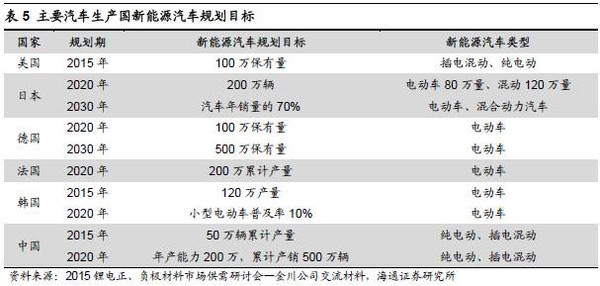

从目前钴的主要消费领域来看,电池领域对钴的需求最为旺盛。在电池领域中国对精炼钴的消费从2010年的1.4万吨增长至2015年的3.35万吨,年均增长率为19.1%。钴需求的上升主要归因于锂电池的应用,钴在电池领域的应用主要是钴酸锂、镍钴锰三元材料、贮氢合金和球镍。锂电池广泛用于智能手机、平板电脑等电子产品,并在电动车等大功率电池方面开始使用。美国、 欧洲和中国等国家支持电动汽车政策的出台对城市环境造成直接影响较小的新能源轿车有非常大的发展空间。

全球目前比较流行的新能源汽车对钴的消费量从0.3千克到8.1千克不等。按照各国的新能源汽车规划目标来看,到2020年全球新能源汽车销量将超过1000万辆,全球钴消费量将达到17万吨。

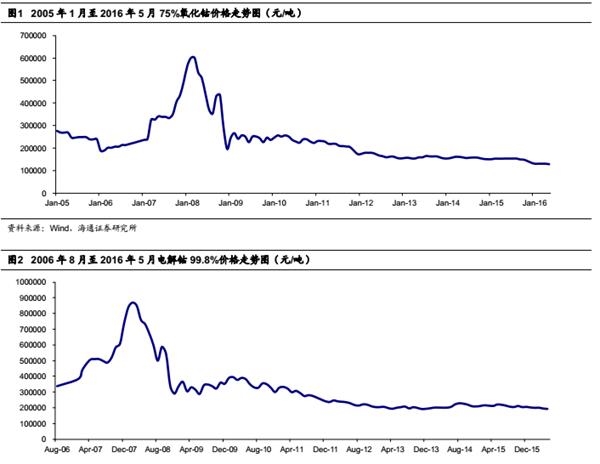

钴当前价格处于历史底部,钴价在 2008 年初受益于供需结构,飙升至 87 万元/吨,当年大量的供给和金融危机,导致到 2008 年底价格就已回落至 25 万元/吨,之后有一些反复,但过去 7 年多时间内,一直在底部徘徊,当前价格为 19 万元/吨,处于历史大底。

铌的诱惑有多深?

大宗商品低残之际,有一种金属是例外,并吸引无数眼球。铌(niobium),名字取自希腊女神Niobe,是一种质软的灰色金属,最重要的用途是生产高强度钢。在钢铁产品中加入铌,可大大提高产品的强度。此外,铌在高温合金、铸造、超导材料(磁悬浮列车)、光学玻璃等行业也有广泛应用。每公斤铌的价格约比铜价高出7倍。

4月底,洛阳钼业宣布以15亿美元收购英美资源集团旗下位于巴西境内的铌矿和磷矿资产。比分析师的预期高出50%。参加此次交易竞标的还有淡水河谷、美国Apollo Global Management、矿业创投X2 Resources等公司。

目前,巴西是铌和铁铌合金的最大产出国。据报,全球超过80%的铌供应量均来自巴西公司CBMM(Cia. Brasileira de Metalurgia & Mineracao).

根据美国地质调查局2014年发布的数据,2013年,全球铌产量约为5.1万吨,仅巴西、加拿大2国铌产量就佔了世界铌总产量的98%左右。北美、欧洲为铌的主要消费地区,中国也是铌消费大国,2010年中国铌消费量佔全球总消费量的1/4.

外媒看好的背后却是港股的严重低估

很少有中国企业在做了境外并购以后被外媒看好,不过洛阳钼业是个例外。

伦敦《金融时报》Lex专栏文章这样写到:洛阳钼业(China Molybdenum,简称CMOC)的企业之歌需要更新一下了。现在这首歌颂旭日从洛阳群山间升起的主题歌,已经远远跟不上该公司本身的国际化程度了。上周,这家市值达75亿美元的沪港两地上市公司表示,已达成从英美资源集团(Anglo American)和自由港迈克墨伦(Freeport-McMoRan)收购资产的协议,总价42亿美元。

新资产将带来彻底的变化。去年,洛阳钼业超过50%的营业额、超过60%的毛利来自钼、钨(这两种金属用于生产钢材与合金)相关产品。其余的营业额和毛利主要来自铜。单单自由港迈克墨伦位于刚果民主共和国的铜和钴资产,就将把洛阳钼业的息税折旧及摊销前利润(EBITDA)提高近3倍。该公司的铜储备和资源将增加6倍。洛阳钼业对钢材的依赖将大为降低,但并非简单地向铜倾斜。钴用于各种充电电池(比如电动汽车的充电电池),洛阳钼业将从英美资源收购的资产中还包括用于生产化肥的矿物质。

尽管目前钢材形势低迷,洛阳钼业依然能负担得起此次资产购买的费用。该公司拥有的净现金超过7亿美元。去年,尽管钼和钨的价格下降了30%(此外铜价下降20%),该公司仍实现了净利润,经营性现金流也为正值。该公司经营成本低得令人羡慕,钼每磅生产成本仅4美元多一点,远低于世界头号钼生产商自由港迈克墨伦每磅7美元的生产成本。

此次意在多元化的资产购买值得欢迎。卖家很积极,此外,尽管中国的大宗商品投机引发越来越多担忧,但更多刺激政策的出台预计会提振需求。同时,随着价格回升,住宅地产市场的复苏一直在加速。只要这一趋势持续下去,洛阳钼业的主题歌就只会变得更加令人振奋。

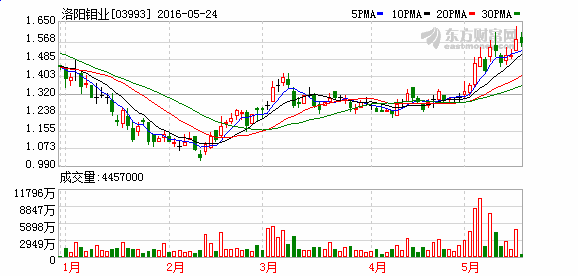

不过笔者发现,尽管A股没开盘,但是港股已经有部分投资者开始进入潜伏,股价已经从1.40上涨到了1.60元。洛阳钼业在并购案完成后要面对资产的重新估值,至少现在的香港市场上,26倍的市盈率还是有一定的吸引力,这从逐步放大的成交量可以看出端倪。哥,最后再提醒您,洛阳钼业是民企,不是国企!而且在内地炒作“三元电池”概念风风火火的时代,A股还没有开盘。

(来自网络)

- [责任编辑:Jiang Li Juan ]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容